Ra quyết định là một chức năng cơ bản của người quản lý, đồng thời cũng là nhiệm vụ phức tạp và khó khăn nhất của họ. Trong quá trình điều hành hoạt động kinh doanh, người quản lý luôn phải đối diện với việc phải đưa ra các quyết định ở nhiều dạng khác nhau. Tính phức tạp càng tăng thêm khi mà mỗi một tình huống phát sinh đều tồn tại không chỉ một hoặc hai mà nhiều phương án liên quan khác nhau đòi hỏi người quản lý phải giải quyết.

Để phục vụ cho việc ra quyết định, người quản lý cần thiết phải tập hợp và phân tích nhiều dạng thông tin khác nhau, trong đó thông tin cung cấp bởi kế toán quản trị, đặc biệt là thông tin về chi phí đóng vai trò đặc biệt quan trọng. Vấn đề đặt ra ở đây là các thông tin này phải được xử lý bằng các phương pháp phù hợp như thế nào để phục vụ có hiệu quả nhất cho việc ra các quyết định của người quản lý. Xét trên khía cạnh này, cần thiết phải có sự nhận thức và phân biệt các dạng quyết định thành hai loại lớn: các quyết định ngắn hạn (short-term decisions) và các quyết định dài hạn (long-term decisions). Nói chung, các quyết định ngắn hạn được hiểu như là các quyết định có tác dụng trong khoảng thời gian tương đối ngắn, trong vòng một năm, tính từ khi phát sinh các chi phí đầu tư theo các quyết định đó đến khi thu được các nguồn lợi. Hay nói một cách khác, các quyết định ngắn hạn được đưa ra nhằm thoả mãn các mục tiêu ngắn hạn của tổ chức. Các dạng quyết định ngắn hạn này phát sinh một cách thường xuyên, liên tục trong quá trình điều hành, chẳng hạn như: quyết định về các ngành hàng kinh doanh, về các phương pháp sản xuất; quyết định về các cách thức phân phối hàng hoá; và kể cả các quyết định về định giá bán các sản phẩm sản xuất trong điều kiện hoạt động bình thường và sản phẩm của các đơn đặt hàng đặc biệt, v.v.. Còn các quyết định dài hạn là các quyết định liên quan đến quá trình đầu tư vốn để phục vụ mục tiêu lâu dài của tổ chức, hay nói một cách khác, đây là các quyết định liên quan đến vốn đầu tư dài hạn cho mục đích thu được lợi tức trong tương lai. Các quyết định dài hạn thường liên quan đến việc đầu tư vào các loại tài sản cố định (các tài sản dài hạn - long term assets) như máy móc thiết bị, công trình nhà xưởng,... Một vài dạng quyết định dài hạn thường gặp như: quyết định đầu mở rộng sản xuất, để tiết kiệm chi phí hoạt động; quyết định về lựa chọn loại máy móc thiết bị cần đầu tư; quyết định về phương thức mua sắm hay thuê mướn TSCĐ, v,v..

Chúng ta vừa nhấn mạnh vấn đề chính đặt ra là xác định các phương pháp thích hợp trong việc xử lý thông tin kế toán quản trị để phục vụ có hiệu quả cho việc ra các quyết định. Với cả hai dạng quyết định ngắn hạn và dài hạn, mảng lý thuyết được gọi là “xác định thông tin thích hợp (cho việc ra quyết định)” đều có phát huy tác dụng, tuy nhiên vấn đề sẽ phức tạp hơn rất nhiều khi ứng dụng lý thuyết này để phân tích thông tin cho việc ra các quyết định dài hạn. Trong chương này chúng ta sẽ nghiên cứu kỹ về các nội dung này.

Thông tin thích hợp cho việc ra quyết định

Sự cần thiết phải nhận diện thông tin thích hợp cho việc ra quyết định

Thông tin được xem là thích hợp cho việc ra quyết định (the relevant information) là những thông tin sẽ chịu ảnh hưởng bởi quyết định đưa ra. Nói rõ hơn, đó là các khoản thu nhập hay chi phí mà sẽ có sự thay đổi về mặt lượng (hạn chế một phần hoặc toàn bộ) như là kết quả của quyết định lựa chọn giữa các phương án trong một tình huống cần ra quyết định, do đó nó còn được gọi là thu nhập hay chi phí chênh lệch (differential revenues hay differential costs). Rõ ràng là những khoản thu nhập hay chi phí độc lập với các quyết định, không chịu ảnh hưởng bởi các quyết định thì sẽ không có ích gì trong việc lựa chọn phương án hành động tối ưu. Thông tin về các khoản thu nhập và chi phí này phải được xem là thông tin không thích hợp cho việc ra các quyết định (the irrelevant information).

Trong chương 2, khi nghiên cứu về các cách phân loại chi phí, chúng ta đã được biết các chi phí lặn là một dạng thông tin không thích hợp, cần phải nhận diện và loại trừ trong tiến trình phân tích thông tin để ra quyết định. Phần tiếp theo, chúng ta cũng sẽ biết thêm là thông tin về các khoản thu nhập và chi phí như nhau ở các phương án cũng được xem là thông tin không thích hợp. Nhưng vấn đề đặt ra là vì sao chúng ta cần thiết phải nhận diện và loại trừ thông tin không thích hợp trong tiến trình ra quyết định? Có ít nhất hai lý do để trả lời câu hỏi này:

Thứ nhất, trong thực tế, các nguồn thông tin thường là giới hạn, do vậy việc thu thập một cách đầy đủ tất cả các thông tin về thu nhập và chi phí gắn liền với các phương án của các tình huống cần ra quyết định là một việc rất khó khăn, đôi khi là không có khả năng thực hiện. Trong tình trạng luôn đói diện với sự khan hiếm về các nguồn thông tin như vậy, việc nhận diện được và loại trừ các thông tin không thích hợp trong tiến trình ra quyết định là hết sức cần thiết. Có như vậy, các quyết định đưa ra mới nhanh chóng, bảo đảm tính kịp thời.

Thứ hai, việc sử dụng lẫn lộn các thông tin thích hợp và thông tin không thích hợp trong tiến trình ra quyết định sẽ làm phức tạp thêm vấn đề, làm giảm sự tập trung của các nhà quản lý vào vấn đề chính cần giải quyết. Hơn thế nữa, nếu sử dụng các thông tin không thích hợp mà có độ chính xác không cao thì rất dễ dẫn đến các quyết định sai lầm. Do vậy, cách tốt nhất là tập trung giải quyết vấn đề chỉ dựa trên các thông tin thích hợp, góp phần nâng cao chất lượng của các quyết định đưa ra.

Tiếp theo, chúng ta sẽ đi sâu phân tích các dạng thông tin không thích hợp.

Các chi phí lặn là thông tin không thích hợp

Việc xem xét bản chất của chi phí lặn để đi tới kết luận rằng nó là một dạng thông tin không thích hợp đã được xem xét ở chương 2. Ở đây, một lần nữa, để làm rõ hơn vấn đề này, chúng ta xem xét một ví dụ như sau:

Công ty ABC đang xem xét việc mua sắm một máy mới thay thế cho máy cũ đang sử dụng với mục đích tiết kiệm chi phí hoạt động. Tài liệu liên quan đến máy cũ và máy mới như sau:

Đơn vị tính: nghìn đồng

| Các chỉ tiêu | Sử dụng máy cũ | Mua máy mới- |

| Giá ban đầu | 175.000 | 200.000 |

| - Giá trị còn lại trên sổ sách | 140.000 | |

| - Thời gian sử dụng còn lại | 4 năm | 4 năm |

| - Giá trị bán hiện nay | 90.000 | |

| - Giá trị bán trong 4 năm tới | 0 | 0 |

| - Chi phí hoạt động hàng năm | 345.000 | 300.000 |

| - Doanh thu hàng năm | 500.000 | 500.000 |

Với tài liệu trên, để đi đến quyết định lựa chọn phương án, ta cần nhận diện và loại trừ thông tin không thích hợp. Trước hết, ta thấy khoản "giá trị còn lại của máy cũ trên sổ sách" là chi phí lặn và cần phải loại bỏ khỏi tiến trình xem xét ra quyết định. Giá trị còn lại của máy cũ 140.000.000 đồng sẽ là khoản chi phí không tránh được cho dù lựa chọn phương án nào. Nếu máy cũ được giữ lại sử dụng thì khoản giá trị còn lại của nó phải được trừ dần đi dưới dạng chi phí khấu hao. Còn nếu máy cũ được bán để mua sắm máy mới thì giá trị còn lại này được xem như là khoản chi phí tính trừ một lần khỏi giá bán. Dù là phương án nào đi nữa thì công ty cũng không tránh khỏi việc phải khấu trừ đi giá trị còn lại của máy cũ này.

Để hiểu rõ hơn, ta lập bảng phân tích dữ liệu liên quan đến hai phương án như sau:

Tổng cộng chi phí và thu nhập qua 4 năm của các phương án

Đơn vị tính: nghìn đồng

| Các chỉ tiêu | Sử dụng máy cũ | Mua máy mới | Chênh lệch |

| Doanh số | 2.000.000 | 2.000.000 | 0 |

| Chi phí hoạt động | (1.380.000) | (1.200.000) | 180.000 |

| Chi phí khấu hao máy mới | (200.000) | (200.000) | |

| Khấu hao máy cũ (hoặc xóa bỏ giá trị sổ sách của may cũ) | (140.000) | (140.000) | 0 |

| Giá bán máy cũ | 90.000 | 90.000 | |

| Tổng lợi nhuận | 480.000 | 550.000 | 70.000 |

Trong bảng phân tích trên, hãy chú ý đến giá trị các chỉ tiêu trên cột “Chênh lệch”. Liên quan đến vấn đề chúng ta đang đề cập là khoản “Giá trị hiện tại còn lại của máy cũ”, và ở cột chênh lệch có giá trị là 0. Lý do là vì chỉ tiêu nay xuất hiện ở cả hai phương án với cùng một lượng giá trị là 140.000.000 đồng: Ở phương án giữ lại máy cũ để sử dụng thì đó là chi phí khấu hao máy cũ trừ dần qua 4 năm, còn với phương án mua máy mới thì đó là khấu trừ giá trị sổ sách của máy cũ khi bán nó. Quyết định đưa ra không hề chịu ảnh hưởng của loại chi phí lặn như vậy. Sau khi loại bỏ chi phí lặn và các khoản chi phí, thu nhập giống nhau ở hai phương án (chi phí và thu nhập giống nhau của các phương án cũng là dạng thông tin không thích hợp như sẽ xem xét ở mục tiếp theo) thì bảng phân tích các thông tin còn lại (gọi là thông tin khác biệt giữa các phương án) thật đơn giản như sau:

Đơn vị tính: nghìn đồng

| Các chỉ tiêu | Chênh lệch |

| Chi phí hoạt động | 180.000 |

| Chi phí mua máy mới | (200.000) |

| Giá bán máy cũ | 90.000 |

| Lợi nhuận chênh lệch tăng khi mua máy mới | 70.000 |

Kết quả tính toán ở hai bảng trên là hoàn toàn giống nhau và quyết định hợp lý đưa ra là nên mua máy mới để thay thế máy cũ đang sử dụng vì qua 4 năm sử dụng thì việc sử dụng máy mới sẽ mang lại cho công ty khoản lợi nhuận lớn hơn so với việc sử dụng máy cũ là 70.000.000 đồng.

Các khoản thu nhập và chi phí như nhau ở các phương án là thông tin không thích hợp

Với mục đích là phân tích và so sánh thông tin về các khoản thu nhập và chi phí gắn liền với các phương án để lựa chọn phương án tối ưu, phần giống nhau của các khoản thu nhập và chi phí này giữa các phương án là thông tin không thích hợp. Việc phân tích chỉ cần được tiến hành dựa trên phần chênh lệch của chúng giữa các phương án. Cũng cần nhắc lại rằng, thu nhập hoăc chi phí chênh lệch bao gồm phần giá trị chênh lệch của các khoản thu nhập và chi phí xuất hiện ở tất cả các phương án và giá trị của các khoản thu nhập hoặc chi phí chỉ xuất hiện ở phương án này mà không có ở phương án khác.

Để minh hoạ tính không thích hợp của các khoản thu nhập và chi phí như nhau giữa các phương án, chúng ta xem xét ví dụ sau:

Giả sử công ty ABC đang xem xét phương án mua một thiết bị để sử dụng với mục đích giảm nhẹ lao động. Dự tính giá mua thiết bị này là 100 triệu đồng, sử dụng trong 10 năm. Thông tin về doanh thu và chi phí liên quan đến việc có và không có sử dụng thiết bị mới hàng năm như sau:

Đơn vị tính: 1.000 đồng

| Chỉ tiêu | Không sử dụng thiết bị | Sử dụng thiết bị mới |

| 1. Khối lượng sản phẩm s.xuất | 10.000 | 10.000 |

| 2. Đơn giá bán sản phẩm | 60 | 60 |

| 3. Chi phí nguyên liệu, vật liệu TT 1sp | 20 | 20 |

| 4. Chi phí nhân công TT 1sp | 15 | 10 |

| 5. Biến phí sản xuất chung 1 sp | 5 | 5 |

| 6. Định phí hoạt động hàng năm | 100.000 | 100.000 |

| 7. Chi phí khấu hao TB mới | _ | 10.000 |

Phân tích tài liệu trên, chúng ta thấy: Việc sử dụng thiết bị mới sẽ tiết kiệm 5.000 đồng chi phí nhân công trực tiếp tính theo mỗi sản phẩm sản xuất (tổng chi phí nhân công trực tiếp tiết kiệm đựơc tính theo 10.000 sản phẩm săn xuất hàng năm là 50 triệu đồng), tuy nhiên việc sử dụng máy mới làm tăng thêm 10 triệu đồng chi phí khấu hao hàng năm (tính theo 100 triệu đồng về nguyên giá của thiết bị khấu hao trong 10 năm). Đó là những thông tin khác biệt duy nhất trong tình huống này, tất cả các thông tin còn lại đều như nhau ở cả hai phương án và phải được xem là thông tin không thích hợp, loại trừ khỏi quá trình phân tích để ra quyết định.

Ta lập bảng phân tích thông tin khác biệt:

Đơn vị tính: 1.000 đồng

| Chỉ tiêu | Không sử dụng thiết bị | Sử dụng thiết bị mới | Chênh lệch |

| 1. Chi phí nhân công trực tiếp (tính theo tổng số sản phẩm) | 150.000 | 100.000 | (50.000) |

| 2. Chi phí khấu hao TB mới | _ | 10.000 | 10.000 |

| 3. Chi phí tiết kiệm (lãng phí) hàng năm do sử dụng TB mới | (40.000) |

Như vậy, việc phân tích những thông tin khác biệt sẽ đơn giản hơn rất nhiều và chúng ta có thể nhanh chóng đưa ra quyết định là nên trang bị thiết bị mới cho quá trình sản xuất, bởi vì hàng năm việc này sẽ giúp công ty tiết kiệm được một khoản chi phí là 40 triệu đồng.

Kết luận: Qua phần lý thuyết và các ví dụ minh hoạ đã trình bày, chúng ta nhận thấy được sự cần thiết phải nhận diện thông tin không thích hợp để loại trừ khỏi quá trình phân tích thông tin cho việc ra quyết định. Ý nghĩa của vấn đề càng được thể hiện rõ hơn trong thực tế khi mà tính phức tạp của các tình huống cần giải quyết tăng lên nhiều. Để kết thúc phần này, chúng ta sẽ tiến hành tổng kết lại quá trình phân tích thông tin khi ra quyết định của người quản lý. Quá trình này thường được tiến hành theo trình tự chung với các bước như sau:

Bước 1: Tập hợp tất cả cá thông tin liên quan đến các phương án cần xem xét.

Bước 2: Nhận diện và loại trừ các thông tin không thích hợp, bao gồm các chi phí lặn và các khoản thu nhập, chi phí như nhau giữa các phương án.

Bước 3: Phân tích các thông tin còn lại (thông tin thích hợp hay thông tin khác biệt) để ra quyết định.

Như đã nói ở phần đầu chương, phân tích thông tin thích hợp được ứng dụng cho cả các quyết định ngắn hạn và dài hạn. Đặc biệt, với các quyết định ngắn hạn, lý thuyết thông tin thích hợp được sử dụng kết hợp với cách tính đảm phí trong báo cáo thu nhập được xem là một công cụ rất hữu hiệu. Chúng ta tiếp tục nghiên cứu vấn đề này.

Ứng dụng thông tin thích hợp trong việc ra các quyết định ngắn hạn

Quyết định loại bỏ hay tiếp tục kinh doanh một bộ phận

Đây là một dạng quyết định thường gặp trong quá trình quản lý đối với các doanh nghiệp tổ chức kinh doanh ở nhiều bộ phận, nhiều ngành hàng khác nhau, nhằm xem xét việc có nên tiếp tục kinh doanh một bộ phận nào đó khi hoạt động của nó được xem là không có hiệu quả. Chúng ta minh hoạ vấn đề này ở công ty ABC. Báo cáo thu nhập theo các ngành hàng của công ty trong năm vừa qua được trình bày như sau:

Công ty ABC Báo cáo thu nhập

Đơn vị tính: triệu đồng

| Chỉ tiêu | Tổng cộng | Hàng may mặc | Hàng thiết bị | Hàng gia dụng |

| Doanh thu | 400 | 180 | 160 | 60 |

| Biến phí | 212 | 100 | 72 | 40 |

| Số dư đảm phí | 188 | 80 | 88 | 20 |

| Định phí | 143 | 61 | 54 | 28 |

| Định phí t.tiếp | 43 | 16 | 14 | 13 |

| Định phí g.tiếp | 100 | 45 | 40 | 15 |

| Lãi (lỗ) | 45 | 19 | 34 | (8) |

Qua bảng báo cáo trên, chúng ta nhận thấy vấn đề đặt ra cần giải quyết nằm ở ngành hàng gia dụng. Trong năm vừa qua, ngành hàng này kinh doanh không hiệu quả, thể hiệnở khoản thua lỗ 8 triệu đồng. Vậy, có nên tiếp tục kinh doanh ngành hàng này trong năm tới hay không?

Về vấn đề này, trước hết chúng ta cần làm rõ tính chất của định phí trực tiếp và định phí gián tiếp. Định phí trực tiếp là những khoản định phí phát sinh ở từng bộ phận SXKD, chẳng hạn như tiền lương theo thời gian của nhân viên quản lý từng bộ phận, chi phí khấu hao TSCĐ của từng bộ phận, chi phí quảng cáo từng bộ phận, v.v.. Còn định phí gián tiếp (hay còn gọi là định phí chung) là các khoản định phí phát sinh nhằm phục vụ cho hoạt động chung của toàn doanh nghiệp như tiền lương theo thời gian của nhân viên quản lý ở các phòng ban chức năng của doanh nghiệp, chi phí khấu hao nhà văn phòng và các TSCĐ khác, v.v.. Định phí chung thường được phân bổ cho các bộ phận theo các tiêu thức phân bổ khác nhau, như ở ví dụ trên tiêu thức phân bổ là doanh thu tiêu thụ của từng ngành hàng. Với nội dung như vậy, định phí trực tiếp ở từng bộ phận là khoản chi phí có thể tránh được, nghĩa là chi phí có thể giảm trừ toàn bộ nếu không tiếp tục duy trì hoạt động của bộ phận đó. Do đó, định phí trực tiếp là thông tin thích hợp cho việc ra quyết định tiếp tục hay loại bỏ việc kinh doanh ở các bộ phận. Ngược lại, định phí gián tiếp phân bổ cho các bộ phận là chi phí không thể tránh được, tức là tổng số chi phí phát sinh vẫn không thay đổi cho dù có quyết định loại bỏ, không tiếp tục kinh doanh một bộ phận nào đó. Phần chi phí chung trước đây phân bổ cho bộ phân đó, nay không còn tiếp tục kinh doanh nữa sẽ được tính toán phân bổ hết cho các bộ phân còn lại. Như thế, định phí chung là chi phí không thích hợp cho việc ra quyết định giải quyết tình huống này.

Ta hãy trở lại xem xét ngành hàng gia dụng của công ty ABC. Kết hợp với việc phân tích tính chất của các loại định phí như trên, chúng ta cần tiếp tục phân tích để thấy rõ tác động của việc ngừng kinh doanh ngành hàng này đến kết quả kinh doanh chung của toàn công ty. Việc lập lại báo cáo thu nhập (tổng hợp cho toàn công ty) theo hai phương án tiếp tục hoặc ngừng kinh doanh ngành hàng gia dụng sẽ giúp cho việc giải quyết vấn đề.

Công ty ABCBáo cáo thu nhập (toàn công ty).

Đơn vị tính: triệu đồng

| Chỉ tiêu | Tiếp tục kinh doanh ngành hàng gia dụng | Loại bỏ ngành hàng gia dụng | Chênh lệch |

| Doanh thu | 400 | 340 | (60) |

| Biến phí | 212 | 172 | 40 |

| Số dư đảm phí | 188 | 168 | (20) |

| Định phí | 143 | 130 | 13 |

| Định phí T.tiếp | 43 | 30 | 13 |

| Định phí G.tiếp | 100 | 100 | 0 |

| Lãi (lỗ) | 45 | 38 | (7) |

Các thông tin chênh lệch đã cho thấy rõ vấn đề. Nếu loại bỏ ngành hàng gia dụng, số dư đảm phí sẽ giảm thiểu 20 triệu đồng trong khi chi phí tiết kiệm được (giảm trừ bộ phận định phí trực tiếp của ngành hàng gia dụng) chỉ ở mức 13 triệu đồng. Kết quả tác động làm cho lợi nhuận của toàn công ty giảm đi 7 triệu đồng. Như vậy, cần phải tiếp tục kinh doanh ngành hàng gia dụng để khỏi bị giảm lãi là 7 triệu đồng này.

Tuy nhiên, việc xem xét loại bỏ hay tiếp tục kinh doanh một bộ phận cũng cần chú ý đến các phương án có thể tận dụng đối với các cơ sở vật chất của bộ phận bị loại bỏ. Chẳng hạn mặt bằng kinh doanh ngành hàng gia dụng trong ví dụ trên có thể được sử dụng để cho thuê nếu không kinh doanh ngành hàng này nữa. Thu nhập cho thuê mặt bằng trở thành chi phí cơ hội của phương án tiếp tục kinh doanh. Cụ thể, trong trường hợp này, nếu thu nhập từ việc cho thuê lớn hơn khoản thu nhập không bị giảm đi từ quyết định tiếp tục kinh doanh ngành hàng gia dụng thì quyết định này cần phải được xem xét lại. Nói chung, chi phí cơ hội là một yếu tố luôn cần được chú ý tới trong quyết định nàycũng như trong tất cả các dạng quyết định ngắn hạn khác.

Quyết định nên tự sản xuất hay mua ngoài các chi tiết, bộ phận sản phẩm

Đa số các doanh nghiệp sản xuất sản phẩm có kết cấu phức tạp: sản phẩm được hoàn thành từ việc lắp ráp các chi tiết khác nhau; hoặc sản phẩm được hoàn thành do trải qua một qui trình liên tục gồm nhiều giai đoạn chế biến khác nhau. Với các doanh nghiệp này, quyết định nên tổ chức sản xuất hay mua ngoài các chi tiết hoặc các bán thành phẩm để chế tạo sản phẩm là dạng quyết định thường được đặt ra.

Có rất nhiều vấn đề tác động đến dạng quyết định này. Trước hết, các chi tiết hoặc bán thành phẩm đó, dù tự sản xuất hay mua ngoài, đều phải đảm bảo về mặt chất lượng theo yêu cầu của sản phẩm sản xuất. Sẽ dễ dàng kiểm soát về mặt chất lượng trong trường hợp doanh nghiệp tự tổ chức sản xuất, tuy nhiên cần đặc biệt chú ý trong các quyết định mua ngoài. Tương tự như vậy là tiến độ cung cấp các chi tiết hay bán thành phẩm để đảm bảo được sự cân đối của quá trình sản xuất chung. Một khía cạnh khác cũng cần được chú ý đến là quyết định tự sản xuất hay mua ngoài một mặt phải bảo đảm được tính chủ động trong hoạt động sản xuất của doanh nghiệp, mặt khác phải duy trì được các quan hệ liên kết đã được xây dựng và duy trì vững chắc giữa doanh nghiệp với hệ thống các nhà cung cấp.

Tuy nhiên, vấn đề chúng ta cần tập trung xem xét ở đây là vấn đề chi phí: so sánh và phân tích chênh lệch giữa chi phí sản xuất và giá mua của các chi tiết hoặc bán thành phẩm này.

Chúng ta hãy xem xét tình huống sau:

Công ty ABC hiện đang tổ chức sản xuất một loại chi tiêt X để sản xuất sản phẩm chính. Sản lượng sản xuất chi tiết X theo nhu cầu hàng năm là 10.000 cái, với tài liệu về chi phí sản xuất được cung cấp ở bảng sau:

Đơn vị tính: 1.000 đồng

| Các khoản chi phí | Theo đơn vị | Tổng số |

| Nguyên liệu, vật liệu t. tiếp | 6 | 60.000 |

| Lao động trực tiếp | 4 | 40.000 |

| Biến phí sản xuất chung | 1 | 10.000 |

| Lương NV qlý và phục vụ pxưởng | 3 | 30.000 |

| Khấu hao TSCĐ pxưởng | 2 | 20.000 |

| Chi phí quản lý chung phân bổ | 5 | 50.000 |

Công ty ABC vừa nhận thư chào hàng của một nguồn cung cấp bên ngoài đề nghị cung cấp chi tiết X này với giá đơn vị là 19.000 đồng/cái, đúng theo chất lượng và số lượng mà công ty yêu cầu. Vậy, công ty ABC có nên ngưng sản xuất chi tiết X trong nội bộ và bắt đầu mua từ bên ngoài hay không?

Xem xét các khoản chi phí trên, chúng ta nhận thấy: trước hết, chi phí khấu hao TSCĐ ở phân xưởng sản xuất chi tiết X là chi phí lặn, vì nó gắn liền với nhà xưởng, máy móc thiết bị đã được trang bị, nên sẽ không mất đi cho dù chọn phương án mua ngoài thay cho phương án sản xuất. Tương tự, chi phí quản lý chung phân bổ, xét cho toàn công ty cũng vẫn sẽ giữ nguyên không thay đổi và nó sẽ được tính phân bổ cho các bộ phận khác trong trường hợp chi tiết X được mua ngoài. Như vậy, hai khoản chi phí khấu hao TSCĐ phân xưởng và chi phí quản lý chung phân bổ là các chi phí không thích hợp cho quyết định mua ngoài hay tự sản xuất chi tiết X. Các khoản chi phí khác chính là chi phí chênh lệch làm cơ sở cho việc phân tích, ra quyết định.

Chúng ta lập bảng phân tích chi phí (tính cho tổng số 10.000 chi tiết X) như sau:

Đơn vị tính: 1.000 đồng

| Các khoản chi phí | Tự sản xuất | Mua ngoài | Chi phí ch.lệch |

| Ngliệu, vliệu t.tiếp | 60.000 | _ | (60.000) |

| Nhân công trực tiếp | 40.000 | _ | (40.000) |

| Biến phí SXC | 10.000 | _ | (10.000) |

| Lương NVQL và P.vụ | 30.000 | _ | (30.000) |

| Giá mua chi tiết X | _ | 190.000 | 190.000 |

| Chi phí chênh lệch | 50.000 |

Vậy nếu công ty tiếp tục sản xuất chi tiết X sẽ tiết kiệm được 50.000.000 đồng so với việc mua ngoài.

Tuy nhiên, cũng như các tình huống trên, chúng ta cũng cần xem xét đến các chi phí cơ hội đối với phương án tự sản xuất (chẳng hạn như tận dụng các phương tiện sản xuất chi tiết X để sản xuất sản phẩm khác hoặc dùng để cho thuê) để ra quyết định được chính xác.

Quyết định tiếp tục sản xuất hay nên bán

Trong các doanh nghiệp sản xuất có qui trình chế biến kiểu liên tục, khi mà các bán thành phẩm hoàn thành ở các bước chế biến trung gian cũng có thể bán ra bên ngoài, người quản lý đôi khi cũng phải xem xét quyết định nên tiếp tục chế biến các bán thành phẩm thành thành phẩm rồi mới bán hay bán ngay các bán thành phẩm thì có lợi hơn. Quyết định này sẽ được đưa ra trên cơ sở so sánh hai chỉ tiêu: chi phí tăng thêm để chế biến các bán thành phẩm thành thành phẩm và doanh thu tăng thêm nếu tiêu thụ thành phẩm thay cho bán thành phẩm. Nếu doanh thu tăng thêm lớn hơn chi phí tăng thêm, doanh nghiệp nên tiếp tục chế biến thành thành phẩm rồi mới bán. Vì như vậy sẽ đưa lại cho doanh nghiệp một khoản lợi nhuận tăng thêm chính bằng khoản chênh lệch giữa doanh thu tăng thêm và chi phí tăng thêm. Ngược lại, doanh nghiệp nên bán ra bên ngoài ở mức độ các bán thành phẩm.

Chúng ta xem xét trường hợp sản xuất sản phẩm Y ở công ty ABC. Qui trình chế biến sản phẩm Y chia làm hai giai đoạn. Bán thành phẩm Y hoàn thành ở giai đoạn đầu có thể tiêu thụ được. Số liệu cụ thể về sản xuất và tiêu thụ sản phẩm Y như sau:

- Chi phí sản xuất đơn vị BTP Y: 800.000 đồng

- Giá bán đơn vị BTP Y : 1.000.000 đồng

- Chi phí sản xuất đơn vị TP Y : 1.500.000 đồng

- Giá bán đơn vị TP Y : 2.000.000 đồng

Ta lập bảng phân tích thông tin (tính theo đơn vị sản phẩm) như sau:

| Chỉ tiêu | Giá trị |

| Chi phí tăng thêm | 700.000 |

| Doanh thu tăng thêm | 1.000.000 |

| Lợi nhuận tăng thêm | 300.000 |

Vậy, công ty ABC nên tiếp tục chế biến bán thành phẩm thành thành thành phẩm rồi mới bán, vì tiêu thụ một đơn vị thành phẩm thay vì bán thành phẩm sẽ mang lại cho công ty một khoản lợi nhuận tăng thêm là 300.000 đồng.

Quyết định cách thức sử dụng các năng lực giới hạn

Quá trình sản xuất kinh doanh của doanh nghiệp thường phụ thuộc vào các nguồn lực sẵn có, do vậy các quyết định của người quản lý trong tất cả các tình huống đều phải được đặt trong khung cảnh có giới hạn về năng lực sản xuất kinh doanh. Một dạng năng lực được xem là có giới hạn khi khả năng tối đa của nó không đủ đáp ứng nhu cầu sử dụng theo mong muốn của người quản lý. Chẳng hạn, các doanh nghiệp sản xuất thường đối diện với tình trạng giới hạn về công suất máy móc thiết bị, về thời gian lao động mà công nhân có thể phục vụ, tình trạng khan hiếm các loại nguyên liệu, v.v.. Tương tự, giới hạn về mặt bằng kinh doanh là tình trạng thường thấy trong các doanh nghiệp thương mại.

Quyết định cách thức sử dụng các nguồn lực giới hạn để đạt hiệu quả cao nhất là dạng quyết định khá phức tạp. Tính phức tạp càng tăng lên trong trường hợp tình trạng giới hạn cùng xảy ra với nhiều dạng năng lực sản xuất.

Trường hợp chỉ có một dạng năng lực giới hạn

Trong trường hợp chỉ có một dạng năng lực nào đó là có giới hạn, quyết định nên sản xuất hoặc kinh doanh mặt hàng nào để đạt kết quả cao nhất phải xem xét trong mối quan hệ với năng lực giới hạn đó. Ta minh họa vấn đề này bằng ví dụ sau:

Công ty ABC sản xuất hai loại sản phẩm A và B. Số giờ máy tối đa có thể sử dụng trong một năm là 18.000 giờ, biết rằng cần 2 giờ máy để sản xuất 1 đơn vị SP A và 1 giờ máy để sản xuất 1 đơn vị SP B. Giá bán đơn vị SP A là 250.000 đồng và SP B là 300.000 đồng; chi phí khả biến đơn vị SP A là 100.000 đồng, SPB là 180.000 đồng. Nhu cầu tiêu thụ SP A và B đều như nhau và đều phải tận dụng hết công suất của máy móc thiết bị mới đủ đáp ứng nhu cầu đó. Vậy, loại SP nào nên được lựa chọn sản xuất để đạt lợi nhuận cao nhất?

Chi phí cố định sẽ không thay đổi cho dù lựa chọn sản xuất sản phẩm A hay sản phẩm B, do vậy không cần phải xem xét đến. Yếu tố quyết định đến lợi nhuận đạt được trong trường hợp này chính là số dư đảm phí tạo ra bởi việc sản xuất và tiêu thụ các loại sản phẩm. Khi mà công suất của máy móc thiết bị có giới hạn, chỉ tiêu số dư đảm phí tạo ra của mỗi loại sản phẩm cần phải được xem xét trong mối liên hệ với số giờ máy sử dụng để sản xuất ra chúng. Hay nói một cách khác, quyết định nên sản xuất SP A hay B không phải dựa vào căn cứ là số dư đảm phí đơn vị tạo ra nếu sản xuất và tiêu thụ một đơn vị SP A hay SP B mà phải so sánh số dư đảm phí này tính theo đơn vị giờ máy cho trường hợp sản xuất SP A và cho trường hợp sản xuất SP B. Loại SP nào tạo ra số dư đảm phí tính theo một đơn vị giờ máy dùng để sản xuất nó cao hơn là loại SP được chọn.

Thật vậy, trong ví dụ trên, nếu chỉ dừng lại ở việc so sánh số dư đảm phí tạo ra khi sản xuất và tiêu thụ một đơn vị SP A hay SP B để quyết định thì SP A có vẻ chiếm ưu thế hơn (ta dễ dàng tính được số dư đảm phí đơn vị của SPA là 150.000 đồng so với 120.000 đồng của SP B). Tuy nhiên, để sản xuất một đơn vị SPA chúng ta cần 2 giờ máy, trong khi chỉ cần 1 giờ máy với SP B nên số dư đảm phí tính cho 1 đơn vị giờ máy nếu sản xuất SP A sẽ là 75.000 đồng, trong khi với SP B sẽ là 120.000 đồng. Xét với tổng số 18.000 giờ máy trong năm, sản xuất SP A chỉ mang lại 1.350.000.000 đồng số dư đảm phí, nhưng sẽ là 2.160.000.000 đồng với SP B. Điều này sẽ được minh hoạ rõ qua bảng tính toán sau:

Đơn vị tính: 1.000 đồng

| Chỉ tiêu | Sản xuất SP A | Sản xuất SP B |

| Số dư đảm phí đơn vị sản phẩm | 150 | 120 |

| Số giờ máy cần để sản xuất 1 đơn vị SP | 2 | 1 |

| Số dư đảm phí 1 giờ máy | 75 | 120 |

| Tổng số giờ máy/năm | 18.000 | 18.000 |

| Tổng số dư đảm phí/năm | 1.350.000 | 2.160.000 |

Như vậy, sản xuất và tiêu thụ SPB sẽ mang lại cho công ty một mức lợi nhuận hàng năm lớn hơn SP A là 810.000.000 đồng.

Trường hợp có nhiều năng lực giới hạn

Với những doanh nghiệp hoạt động trong tình trạng có nhiều năng lực cùng giới hạn, người ta thường sử dụng phương pháp phương trình tuyến tính để xác định phương án sản xuất tối ưu. Phương pháp này được thực hiện tuần tự theo các bước như sau:

Bước 1: Xác định hàm mục tiêu và biểu diễn chúng thành dạng phương trình đại số.

Bước 2: Xác định các điều kiện giới hạn và biểu diễn chúng thành dạng phương trình đại số.

Bước 3: Biểu diễn các hàm điều kiện trên đồ thị và xác định vùng sản xuất tối ưu, là vùng giới hạn bởi các đường biểu diễn các hàm điều kiện với hai trục toạ độ.

Bước 4: Kết hợp với hàm mục tiêu, xác định phương án sản xuất tối ưu trên vùng sản xuất tối ưu.

Để minh hoạ, chúng ta xem xét ví dụ sau đây:

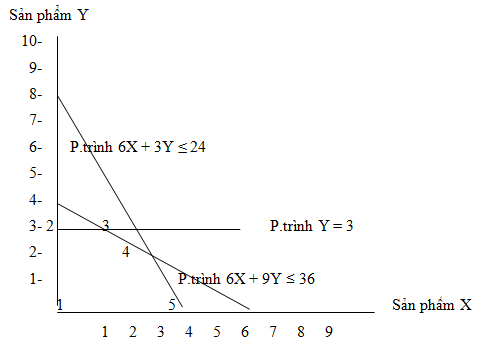

Công ty ABC tiến hành sản xuất hai loại sản phẩm X và Y. Số dư đảm phí của một đơn vị SP X là 8 đơn vị và SP Y là 10 đơn vị. Mỗi kỳ sản xuất chỉ sử dụng tối đa 36 đơn vị giờ máy và 24 đơn vị nguyên liệu. Số giờ máy để sản xuất một đơn vị SP X là 6 đơn vị và SP Y là 9 đơn vị. Số nguyên liệu để sản xuất một đơn vị SP X là 6 đơn vị và SP Y là 3 đơn vị. Đồng thời, trong mỗi kỳ chỉ có thể bán được tối đa 3 đơn vị SP Y. Công ty phải sản xuất theo cơ cấu sản phẩm như thê nào để đạt được lợi nhuận cao nhất?

Vận dụng phương pháp phương trình tuyến tính theo các bước cụ thể như sau:

Bước 1: Hàm mục tiêu thể hiện mục đích mà người quản lý cố gắng đạt được. Mục đích trong trường hợp này là làm tăng tối đa số dư đảm phí.

Đặt Z là số dư đảm phí mà kết cấu sản phẩm sản xuất tối ưu tạo ra, ta có phương trình hàm mục tiêu:

Z = 8x + 10y → Max

Bước 2: Xác định các hàm điều kiện:

- Hàm điều kiện về số giờ máy sử dụng:

6x + 9y ≤ 36

- Hàm điều kiện về nguyên liệu sử dụng:

6x + 3y ≤ 24

- Hàm điều kiện về lượng SP Y tiêu thụ:

y ≤ 3

Bước 3: Xác định vùng sản xuất tối ưu trên đồ thị:

Vùng sản xuất tối ưu là vùng giới hạn bởi 3 hàm điều kiên trên với 2 trục toạ độ, thể hiện qua đồ thị như sau:

Bước 4: Xác định phương án sản xuất tối ưu:

Trên đồ thị, vùng sản xuất tối ưu là một ngũ giác, đánh số thứ tự theo chiều kim đồng hồ từ góc số 1 đến góc số 5. Mọi điểm nằm trong vùng sản xuất tối ưu đều thoả mãn các điều kiện hạn chế. Nhưng theo lý thuyết của qui hoạch tuyến tính, điểm tối ưu là một trong các góc của vùng sản xuất tối ưu. Như vậy, để tìm cơ cấu sản phẩm thoả mãn yêu cầu của hàm mục tiêu, ta lần lượt thay thế giá trị toạ độ của các góc vào hàm mục tiêu, giá trị toạ độ của góc nào làm cho hàm mục tiêu đạt kết quả lớn nhất chính là cơ cấu sản phẩm cần tìm.

Bảng tính giá trị hàm mục tiêu theo toạ độ của các góc:

| Góc | ||||

| Cơ cấu sản phẩm sản xuất | ||||

| SP X | SP Y | Giá trị hàm mục tiêu | ||

| 1 | 0 | 0 | 0 | |

| 2 | 0 | 3 | 30 | |

| 3 | 1,5 | 3 | 42 | |

| 4 | 3 | 2 | 44 | |

| 5 | 4 | 0 | 32 |

Căn cứ vào kết quả tính toán được, ta thấy giá trị toạ độ của góc 4 cho ra giá trị hàm mục tiêu là lớn nhất. Vậy cơ cấu sản xuất tối ưu là 3 đơn vị SP X và 2 đơn vị SP Y.

Các quyết định về giá bán của phẩm

Định giá bán sản phẩm luôn là một dạng quyết định phức tạp đối với người quản lý. Quá trình định giá không chỉ phụ thuộc vào các yếu tố nội bộ doanh nghiệp mà còn phụ thuộc vào rất nhiều các yếu tố bên ngoài như quan hệ cung cầu, tình hình thị trường, tình trạng cạnh tranh, thị hiếu tiêu dùng và thu nhập của các tầng lớp dân cư, v.v.. Đa số các yếu tố này là các yếu tố định tính nên rất khó xác định sự ảnh hưởng của chúng đến lượng hàng sẽ tiêu thụ được với một mức giá cụ thể. Việc định giá cũng rất khác nhau phụ thuộc vào đặc tính của từng loại sản phẩm, vị thế của chúng trên thị trường sản phẩm cùng loại, và thậm chí, với cùng một loại sản phẩm việc định giá cũng rất khác nhau theo từng giai đoạn phát triển của chúng. Chính vì sự khó khăn này, việc định giá được xem như là một nghệ thuật , đòi hỏi ở người lập giá phải có kiến thức bao quát, từ lý thuyết kinh tế căn bản của quá trình định giá cho đến kiến thức của rất nhiều ngành học khác.

Ở đây, chúng ta không mong muốn đề cập hết tất cả các vấn đề liên quan đến quá trình định giá như đã nói, mà sẽ tập trung vào phân tích vai trò của chi phí đối với quá trình định giá. Như vậy sẽ trọng tâm và phù hợp hơn vì một trong những chức năng quan trọng nhất của kế toán quản trị là cung cấp các thông tin về chi phí để hổ trợ cho việc ra các quyết định về giá của người quản lý. Trong phần này, cụ thể, chúng ta sễ tập trung phân tích vai trò của chi phí trong việc định giá cũng như các cách thức định giá cho các sản phẩm sản xuất hàng loạt và cho các đơn đặt hàng đặc biệt.

Vai trò của chi phí trong việc định giá

Chi phí đóng một vai trò quan trọng trong việc xác định giá bán các sản phẩm vì các lý do như sau:

- Việc định giá bán sản phẩm chịu ảnh hưởng của nhiều yếu tố, nhưng chi phí được xem là yếu tố cơ bản nhất. Nó được xem như là một giới hạn giúp cho người lập giá tránh được việc quyết định một mức giá quá thấp có thể dẫn đến việc kinh doanh bị thua lỗ.

- Trong các quyết định về giá, nhà quản lý phải đối diện với vô số các điều kiện không chắc chắn, do đó việc lập giá dựa vào các số liệu chi phí phản ánh một điểm khởi đầu là đã có thể loại bớt được một số điều không thực và bằng cách này, nhà quản lý có thể thấy được phương hướng để xác lập một mức giá bán có thể chấp nhận được.

- Giá bán được xác định trên cơ sở của chi phí giúp nhà quản lý thấy được các yếu tố khác ngoài chi phí bao gồm trong giá bán. Hơn nữa, việc ứng dụng cách ứng xử của chi phí trong quá trình định giá được xem là rất hữu hiệu cho người quản lý trong việc dự đoán và xác định các mức giá trong điều kiện cạnh tranh.

- Với các doanh nghiệp tiến hành sản xuất nhiều loại sản phẩm khác nhau, không thể thực hiện việc phân tích chi tiết mối quan hệ giữa chi phí - khối lượng - lợi nhuận cho từng loại sản phẩm thì việc tính giá bán sản phẩm dựa trên cơ sở chi phí nền và chi phí tăng thêm sẽ giúp nhanh chóng đưa ra được một mức giá bán đề nghị và sẽ được chỉnh lý khi thời gian và điều kiện cho phép.

Định giá các sản phẩm sản xuất hàng loạt

Quá trình định giá được thực hiện theo các cách thức khác nhau đối với sản phẩm sản xuất và tiêu thụ hàng ngày ở mức độ hoạt động bình thường và đốivới khối lượng sản phẩm theo các đơn đặt hàng đặc biệt. Phần này sẽ đề cập đến cách thức định giá các sản phẩm sản xuất hàng loạt, còn định giá cho sản phẩm của đơn đặt hàng đặc biệt sẽ được xem xét ở phần tiếp theo.

Nguyên tắc cơ bản trong việc định giá sản phẩm hàng loạt là giá bán định ra ngoài việc phải bảo đảm bù đắp đủ tất cả chi phí sản xuất, tiêu thụ và quản lý còn phải cung cấp một lượng hoàn vốn theo mong muốn của người quản lý. Đây là điều kiện tiên quyết để mỗi một doanh nghiệp tồn tại và phát triển.

Phương pháp định giá sản phẩm hàng loạt thông dụng nhất được gọi là phương pháp chi phí tăng thêm (the cost-plus pricing method). Theo phương pháp này, trước hết người ta xác định bộ phân chi phí nền, sau đó giá bán được xác định bằng cách cộng thêm vào chi phí nền này phần chi phí tăng thêm dự tính. Cụ thể, giá bán đơn vị sản phẩm được xác định theo công thức:

Giá bán = Chi phí nền + Chi phí tăng thêm

Chi phí nền, và từ đó là bộ phận chi phí tăng thêm, được xác định khác nhau theo hai phương pháp: phương pháp tính toàn bộ và phương pháp tính trực tiếp.

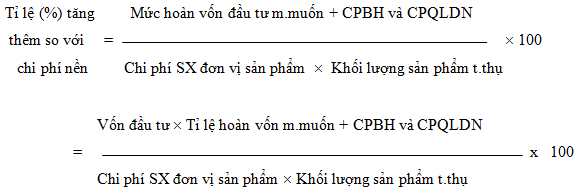

Phương pháp tính toàn bộ

Theo phương pháp tính toàn bộ thì:

- Chi phí nền là toàn bộ chi phí để sản xuất một đơn vị sản phẩm, bao gồm các khoản mục chi phí nguyên liệu, vật liệu trực tiếp, chi phí nhân công trực tiếp và chi phí sản xuất chung.

- Chi phí tăng thêm gồm bộ phận để bù đắp hai khoản mục chi phí còn lại là chi phí bán hàng và chi phí quản lý doanh nghiệp, và phần giá trị dôi ra để đảm bảo cho doanh nghiệp có mức hoàn vốn theo mong muốn của người quản lý. Chi phí tăng thêm được xác định theo một tỉ lệ phần trăm so với chi phí nền:

Chi phí tăng thêm = Chi phí nền × Tỉ lệ (%) tăng thêm so với chi phí nền

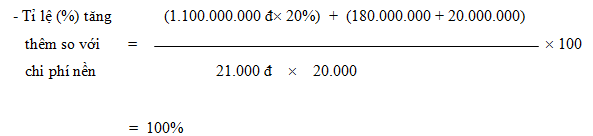

Vấn đề đặt ra tiếp theo là cách xác định tỉ lệ phần trăm tăng thêm so với chi phí nền. Như đã đề cập, chi phí tăng thêm ngoài việc dùng để bù đắp chi phí bán hàng và quản lý còn cung cấp cho doanh nghiệp một mức hoàn vốn đầu tư, do đó, nó phụ thuộc vào tỉ lệ hoàn vốn đầu tư (ROI: Return on investment) theo mong muốn của nhà quản lý. Công thức xác định tỉ lệ phần trăm của chi phí tăng thêm so với chi phí nền như sau:

Để minh hoạ cho phương pháp tính giá toàn bộ, chúng ta xem ví dụ sau:

Công ty ABC đã xác định mức đầu tư 1,1 tỉ đồng là hợp lý cho việc sản xuất và tiêu thụ 20.000 đơn vị sản phẩm X mỗi năm, với tỉ lệ hoàn vốn đầu tư mong muốn là 20%. Tổng định phí sản xuất chung 180 triệu và tổng định phí bán hàng và quản lý DN 20 triệu. Phòng kế toán của công ty đã ước tính chi phí sản xuất và tiêu thụ một đơn vị SP X như sau:

- Chi phí nguyên liệu, vật liệu trực tiếp: 11.000 đ

- Chi phí nhân công trực tiếp: 5.000 đ

- Biến phí sản xuất chung: 3.000 đ

- Định phí sản xuất chung: 9.000 đ

- Biến phí bán hàng và quản lý: 2.000 đ

- Định phí bán hàng và quản lý: 1.000 đ

Với số liệu đã cho, giá bán đơn vị SP X tính theo phương pháp toàn bộ được tiến hành như sau:

- Chi phí nền = CP NL, VLTT + CPNCTT + CPSXC

= 11.000 đ + 5.000 đ + (3.000 đ + 9.000 đ)

= 28.000 đ

- Chi phí tăng thêm = 28.000 đ × 50%

- Chi phí tăng thêm = 28.000 đ × 50%

= 14.000 đ

Vậy, giá bán đơn vị sản phẩm = 28.000 đ + 14.000 đ = 42.000

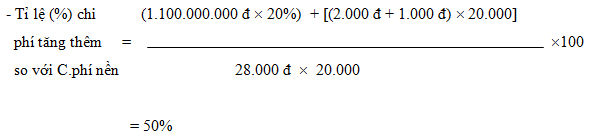

Phương pháp tính trực tiếp

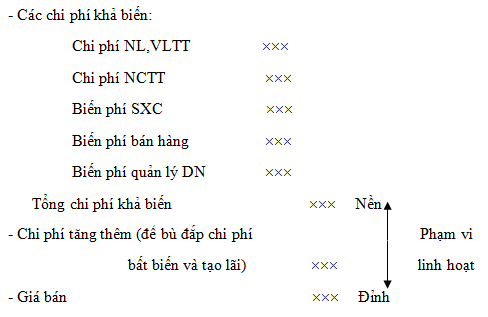

Theo phương pháp tính trực tiếp (hay còn gọi là phương pháp đảm phí) thì:

- Chi phí nền là toàn bộ chi phí khả biến để sản xuất và tiêu thụ một đơn vị sản phẩm, gồm chi phí NL,VL trực tiếp, chi phí nhân công trực tiếp, biến phí sản xuất chung, biến phí bán hàng và biến phí quản lý doanh nghiệp.

- Chi phí tăng thêm gồm bộ phận dùng để bù đắp phần định phí còn lại là định phí sản xuất chung, định phí bán hàng và định phí quản lý doanh nghiệp, và phần dôi ra để thoả mãn mức hoàn vốn đầu tư theo mong muốn của người quản lý.

Chi phí tăng thêm cũng được xác định theo một tỉ lệ phần trăm của chi phí nền:

Chi phí tăng thêm = Chi phí nền × Tỉ lệ (%) tăng thêm so với chi phí nền

Trở lại với ví dụ về sản xuất SP X của công ty ABC ở trên, giá bán đơn vị sản phẩm theo phương pháp tính trực tiếp được thực hiện như sau:

- Chi phí nền =CPNL,VLTT+CPNCTT+Biến phí SXC+Biến phí BH và QLDN

= 11.000 đ + 5.000 đ + 3.000 đ + 2.000 đ

= 21.000 đ

- Chi phí tăng thêm = Chi phí nền × Tỉ lệ (%) tăng thêm so với chi phí nền

= 21.000 đ × 100%

= 21.000 đ

Vậy, giá bán đơn vị SP = 21.000 đ + 21.000 đ

= 42.000 đ

Định giá sản phẩm theo thời gian lao động và nguyên vật liệu sử dụng

Thay vì tính giá theo phương pháp chi phí tăng thêm, phương pháp tính giá theo thời gian lao động và nguyên vật liệu sử dụng thích hợp hơn đối với các doanh nghiệp kinh doanh dịch vụ như dịch vụ sửa chữa (sửa chữa các trang thiết bị, sửa chữa ô tô, ...) hoặc dịch vụ tư vấn. Giá của mỗi lần cung cấp dịch vụ cho khách hàng đều rất khác nhau, phụ thuộc phần lớn vào lượng thời gian phục vụ cũng như giá trị các loại vật liệu, phụ tùng đã sử dụng. Ngoài ra, giá các dịch vụ cung cấp cũng được tính toán để bù đắp đủ các chi phí quản lý chung và tạo ra mức lợi nhuận mong muốn. Cụ thể:

- Giá của một đơn vị thời gian lao động cho các dịch vụ (thường được tính theo giờ công phục vụ) bao gồm tiền công phải trả cho công nhân thực hiện dịch vụ (lương, phụ cấp và các khoản trích theo lương), phần tăng thêm để bù đắp chi phí quản lý chung, và lợi nhuận tăng thêm tính theo giờ công lao động của công nhân.

- Giá của một đơn vị nguyên liệu (hoặc phụ tùng) sử dụng gồm giá mua cùng các chi phí khác liên quan như chi phí thu mua, lưu kho và bảo quản, cộng với phần lợi nhuận tính theo đơn vị nguyên liệu.

Để minh hoạ cho cách định giá này, chúng ta xem ví dụ sau:

Công ty ABC cung cấp dịch vụ sửa chữa xe hơi áp dụng phương pháp tính giá theo giờ công lao động và nguyên vật liệu sử dụng. Công ty có 30 công nhân sửa chữa có thể cung cấp 60.000 giờ công sửa chữa trong một năm. Giá trị các nguyên vật liệu dự kiến sử dụng trong năm là 1, 2 tỉ đồng. Mức lợi nhuận 10.000 đ tính cho mỗi giờ công sửa chữa thực hiện và 15% trên giá trị phụ tùng sử dụng được cho là hợp lý.

Chi phí phát sinh và các yếu tố để tính giá dự kiến trong năm kế hoạch như sau:

Đơn vị tính: 1.000 đ

| Chỉ tiêu | ||||||

| Chi phí dịch vụ s.chữa | Chi phí ngvliệu | |||||

| Tổng số | Đơn vị giờ công | Tổng số | Tỉ lệ (%) | |||

| 1. Cphí nhân công: | ||||||

| - T.lương CN | 900.000 | 15 | ||||

| - Khoản trích theo lương (19%) | 171.000 | 2,85 | ||||

| Cộng | 1.071.000 | 17,85 | ||||

| 2. Cphí nvliệu | 1.200.000 | 100 | ||||

| 3. Chi phí khác: | ||||||

| - Lương N.viên q.lý s.chữa | 120.000 | |||||

| - Lương N.viên q.lý kho p.tùng | 108.000 | |||||

| - Lương N. viên văn phòng | 50.000 | 42.000 | ||||

| - Khoản trích theo lương (19%) | 32.300 | 28.500 | ||||

| - Chi phí phục vụ | 90.000 | 81.500 | ||||

| - Khấu hao TSCĐ | 270.000 | 100.000 | ||||

| - Chi phí khác | 61.700 | |||||

| Cộng | 624.000 | 10,40 | 360.000 | 30 | ||

| 4. Lợi nhuận mong muốn | 600.000 | 10 | 180.000 | 15 | ||

| 5. Tổng cộng | 2.295.000 | 38,25 | 1.740.000 | 145 |

Với số liệu như trên, chẳng hạn, với một dịch vụ sửa chữa sử dụng 10 giờ công lao động và 1.500.000 đồng giá trị phụ tùng, cách tính giá cho dịch vụ này sẽ là:

- Giá của lao động trực tiếp: 38.250 đ × 10giờ = 382.500 đ

- Giá của ngvliệu sử dụng: 1.500.000 đ × 145 % = 2.175.000 đ

Tổng giá của dịch vụ sửa chữa: 2.557.500 đ

Định giá trong các trường hợp đặc biệt

Ở phần trước, chúng ta đã nghiên cứu các phương pháp định giá cho các sản phẩm sản xuất hàng loạt, tức là sản phẩm sản xuất trong các điều kiện hoạt động bình thường của doanh nghiệp: phương pháp định giá toàn bộ và phương pháp định giá trực tiếp. Việc ứng dụng phương pháp nào trong hai phương pháp này để định giá cho bộ phận sản phẩm này là không thành vấn đề, bởi vì cả hai phương pháp tính đều cho kết quả là như nhau. Tuy nhiên, vấn đề sẽ khác nếu xem xét việc định giá cho các sản phẩm sản xuất trong một số tình huống đặc biệt, chẳng hạn như việc định giá cho bộ phận sản phẩm theo các đơn đặt hàng làm thêm khi doanh nghiệp còn năng lực sản xuất nhàn rỗi. Trong trường hợp này, cách tính giá theo phương pháp trực tiếp sẽ thích hợp hơn vì sẽ cho ra các quyết định về giá chính xác hơn.

Để minh hoạ, chúng ta xem xét tình huống sau:

Công ty ABC đang hoạt động trong tình trạng dư thừa về năng lực sản xuất nhận được một đơn đặt hàng đặt mua 10.000 sản phẩm X với mức giá 19.000 đồng 1 đơn vị sản phẩm. Ở mức độ hoạt động bình thường, giá bán đơn vị của SP X là 24.000 đồng được xác định qua 2 phương pháp tính giá toàn bộ và trực tiếp như sau:

Đơn vị tính: 1.000 đ

| Cách tính toàn bộ | Cách tính trực tiếp | ||||

| Chi phí NVLTT | 6 | Chi phí NVLTT | 6 | ||

| Chi phí NCTT | 7 | Chi phí NCTT | 7 | ||

| Chi phí SXC | 7 | Biến phí SXC | 2 | ||

| Tổng CPSX | 20 | ||||

| Biến phí BH&QL | 1 | ||||

| Tổng chi phí KB | 16 | ||||

| Chi phí tăng thêm (20%) | 4 | ||||

| Giá bán | 24 | ||||

| Chi phí tăng thêm (50%) | 8 | ||||

| Giá bán | 24 |

Trong tình huống này sử dụng thông tin từ cách tính toàn bộ hay trực tiếp sẽ có ảnh hưởng đến quyết định xem xét chấp nhận đơn đặt hàng. Thật vậy:

- Nếu căn cứ theo kết quả tính toán của phương pháp toàn bộ mà xem xét thì đơn đặt hàng trên khó được chấp nhận. Mức giá đề nghị là 19.000 đ cho một sản phẩm là quá thấp, chưa đủ để bù đắp chi phí nền là chi phí sản xuất đơn vị (20.000 đ/SP), chưa đề cập đến việc phải bù đắp các khoản chi phí ngoài sản xuất và có lãi.

- Tuy nhiên nếu xem xét đơn đặt hàng đó dựa theo kết quả tính toán của phương pháp trực tiếp sẽ dẫn đến một kết luận khác. Việc chấp nhận thêm đơn đặt hàng là để tận dụng năng lực sản xuất nhàn rỗi của công ty, cho nên bộ phận chi phí cố định sẽ không thay đổi, cho dù có chấp thuận đơn đặt hàng hay không. Vấn đề còn lại chỉ là việc xem xét so sánh giữa mức giá đề nghị với chi phí khả biến đơn vị sản phẩm. Nếu mức giá đề nghị lớn hơn, thì số chênh lệch giữa mức giá đề nghị với chi phí khả biến sẽ là phần lãi gia tăng cho trường hợp chấp nhận đơn đặt hàng. Đơn đặt hàng mà công ty ABC nhận trùng hợp với trường hợp này: Mức giá đề nghị (19.000 đ/SP) sẽ lớn hơn chi phí khả biến đơn vị sản phẩm (16.000 đ/SP) là 3.000 đ. Như vậy đơn đặt hàng sẽ tạo ra cho công ty một khoản lãi tăng thêm là (3.000 đ × 10.000 SP) 30.000.000 đ. Đơn đặt hàng nên được chấp nhận.

Các trường hợp đặc biệt và phương pháp định giá trực tiếp:

Hoạt động của doanh nghiệp có thể diễn ra ở những tình trạng được xem là đặc biệt và cần phải xem xét định giá bằng phương pháp trực tiếp. Có thể kể ra ba trường hợp điển hình, đó là: hoạt động trong tình trạng năng lực sản xuất dôi thừa, hoạt động trong tình trạng khó khăn về thị trường tiêu thụ và hoạt động trong tình trạng cạnh tranh mang tính đấu thầu.

- Hoạt động trong tình trạng năng lực sản xuất dôi thừa:

Hoạt động trong tình trạng năng lực sản xuất dôi thừa phải được xem là hoạt động có tính “tận dụng”, hoạt động làm thêm. Việc định giá đối với các sản phẩm của hoạt động này đòi hỏi phải khác so với việc định giá của sản phẩm hàng loạt. Chi phí cố định thường là không đổi và không cần phải xem xét đến. Mọi mức giá, nếu cao hơn chi phí khả biến tăng thêm, đều có thể chấp nhận vì sẽ góp phần làm tăng lợi nhuận chung của doanh nghiệp.

- Hoạt động trong điều kiện khó khăn về thị trường:

Cũng có những lúc công ty buộc phải hoạt động trong những điều kiện khó khăn khi thị trường đối với sản phẩm của công ty trở nên bất lợi. Trong những điều kiện như vậy, bất kỳ số dư đảm phí nào đạt được để góp phần bù đắp chi phí bất biến cũng đều tốt so với việc phải ngừng toàn bộ hoạt động của doanh nghiệp.

- Hoạt động trong tình trạng cạnh tranh đấu thầu:

Các doanh nghiệp hoạt động trong tình trạng cạnh tranh mang tính đấu thầu đòi hỏi phải có sự mềm dẻo và linh hoạt về giá. Sự cố chấp về một mức giá cố định được định ra theo phương pháp bù đắp chi phí toàn bộ hoàn toàn không có lợi cho doanh nghiệp. Có nhiều lý do để giải thích vấn đề này. Thứ nhất, giá tham gia đấu thầu phải là một mức giá hết sức linh hoạt, tăng giảm tuỳ theo từng tình huống. Doanh nghiệp, trước khi quan tâm đến một mức giá nhằm tạo ra mức lợi nhuận thoả đáng, cần phải xem xét mức giá đưa ra có bảo đảm thắng thầu hay không. Thứ hai, cần có sự nhận thức về mối liên hệ giữa các mức giá với mức độ hoạt động đạt được. Mức độ hoạt động tăng cao làm tăng nhanh vòng quay của vốn cũng là yếu tố cần tính đến để tăng cường tính linh hoạt trong định giá ở tình trạng cạnh tranh khốc liệt. Và sau cùng, sự mềm dẻo và linh hoạt trong định giá càng đặc biệt quan trọng với những doanh nghiệp đã tăng cường đầu tư tài sản cố định và máy móc thiết bị cho quá trình hoạt động. Chiến lược của công ty là phải tạo ra từng đồng số dư đảm phí có thể được để bù đắp các chi phí cố định này. Thậm chí, cho dù công ty bắt buộc phải hoạt động ở trạng thái lỗ, tình hình cũng dễ chịu hơn là không tạo được số dư đảm phí nào để bù đắp cho sự đầu tư này.

Phương pháp định giá trực tiếp thích hợp cho việc ra các quyết định về giá trong các trường hợp đặc biệt phân tích ở trên. Cách tính theo số dư đảm phí của phương pháp này giúp cho người định giá có cái nhìn rõ hơn về mối quan hệ giữa chi phí - sản lượng - lợi nhuận. Đồng thời, phương pháp tính giá trực tiếp phục vụ tốt hơn cho việc nhận diện các chi phí thích hợp và không thích hợp cho các quyết định về giá. Hơn nữa, định giá theo phương pháp trực tiếp còn được xem như là một cách thức giúp cho người quản lý năng động và linh hoạt hơn trong các quyết định về giá. Có thể nhận thấy rõ điều này khi phân tích lại một lần nữa dạng mẫu tổng quát về cách tính giá theo phương pháp trực tiếp:

Mẫu tổng quát về định giá theo phương pháp trực tiếp:

Các quyết định đầu tư dài hạn

Quyết định đầu tư dài hạn (còn gọi là quyết định đầu tư vốn - capital investment decisions) là các quyết định liên quan đến việc đầu tư vốn vào các loại tài sản dài hạn nhằm hình thành hoặc mở rộng cơ sở vật chất phục vụ cho hoạt động lâu dài của doanh nghiệp, như:

- Quyết định về việc mua sắm máy móc thiết bị mới.

- Quyết định thay thế, cải tạo máy móc thiết bị cũ.

- Quyết định đầu tư mở rộng sản xuất, v.v..

Các quyết định này có ảnh hưởng lớn đến qui mô cũng như đặc điểm hoạt động kinh doanh của doanh nghiệp, đồng thời đòi hỏi lượng vốn đầu tư lớn, thời gian thu hồi vốn đầu tư và sinh lợi phải trải qua nhiều năm nên phải đối diện với vô số điều không chắc chắn, khó dự đoán và độ rủi ro cao. Do vậy, các quyết định dài hạn đòi hỏi người ra quyết định sự cẩn trọng, sự hiểu biết căn bản về vốn đầu tư dài hạn cũng như kỹ năng sử dụng các phương pháp tính toán đặc thù liên quan đến nó làm cơ sở cho việc ra quyết định.

Đặc điểm của vốn đầu tư dài hạn và nội dung các dòng thu, chi tiền mặt

Đặc điểm của vốn đầu tư dài hạn

Vốn đầu tư dài hạn có hai đặc điểm chính cần được xem xét trước khi nghiên cứu các phương pháp dự tính vốn:

Một là, vốn đầu tư dài hạn đa số gắn liền với các tài sản dài hạn có tính hao mòn.

Đầu tư dài hạn là đầu tư vào các tài sản dài hạn, là những tài sản có đặc điểm: tham gia vào nhiều chu kì sản xuất kinh doanh, hình thái vật chất không thay đổi nhưng giá trị của nó giảm dần theo thời gian phục vụ. Đó chính là tính hao mòn dần của tài sản dài hạn, cho đến khi hết thời hạn sử dụng thì giá trị sử dụng của nó còn lại rất ít hoặc không còn giá trị. Do vậy, lợi tức thực sự mà vốn đầu tư dài hạn mang lại cho doanh nghiệp chỉ được tính là phần còn lại từ nguồn lợi kinh tế của vốn đầu tư dài hạn sau khi đã bồi hoàn phần hao hụt của nó trong quá trình phục vụ hoạt động sản xuất kinh doanh.

Hai là, thời gian thu hồi vốn đầu tư thường kéo dài nhiều năm. Do vậy, việc xác định giá trị thực của các khoản thu và chi tiền ở các thời điểm khác nhau trong quá trình đầu tư phải tính toán đến yếu tố giá trị thời gian của tiền tệ (the time value of money). Vấn đề này đã được nghiên cứu kỹ ở các môn học thuộc lĩnh vực tài chính, ở đây chỉ nhắc lại các khái niệm cơ bản và các công thức tính giá trị tương lai và giá trị hiện tại của tiền tệ:

- Giá trị tương lai của tiền tệ (the future value of money) là giá trị gia tăng của tiền tệ sau một khoảng thời gian trong tương lai đặt trong giả thiết được đem đầu tư vào ngày hôm nay để hưởng một tỉ lệ lãi suất nhất định.

Nếu ta gọi:

P: Giá trị ban đầu của lượng tiền đầu tư (the principat)

r: lãi suất đầu tư mỗi năm (the interest rate of year)

Fn: Giá trị tương lai của lượng tiền đầu tư sau năm thứ n

Thì: 1) Giá trị tương lai của dòng tiền đơn được tính:

Fn = P

2) Giá trị tương lai của dòng tiền kép được tính:

Fn = P

=P

Giá trị của hệ số (1+r)n và được tra từ bảng tính giá trị tương lai của dòng tiền đơn và dòng tiền kép tương ứng (xem phụ lục).

- Giá trị hiện tại của tiền tệ (the present value of money) là việc xem xét các khoản tiền dự tính phát sinh trong tương lai sẽ mang một giá trị thực chất bao nhiêu tại thời điểm xem xét (thời điểm hiện tại).

Cũng với cách đặt vấn đề như khi tính giá trị tương lai:

1) Giá trị hiên tại của dòng tiền đơn được tính:

P = Fn [1/ (1+r)n]

2) Giá trị hiện tại của dòng tiền kép được tính:

P = F [1 - 1/(1 + r)n] / r

Giá trị các hệ số [1/(1 + r)n] và [1 - 1/(1 + r)n] / r cũng được tra từ bảng tính giá trị hiện tại của dòng tiền đơn và dòng tiền kép (xem phụ lục).

Nội dung các dòng thu và chi tiền mặt

Phân tích các quyết định đầu tư dài hạn chú trọng đến các dòng thu tiền mặt và chi tiền mặt dự tính. Chỉ tiêu thu nhập thuần tuý sử dụng trong các báo cáo tài chính cũng như cách tính toán chỉ tiêu này, mà cụ thể là sử dụng khái niệm khấu hao để ước tính trừ dần giá trị các tài sản dài hạn, là không phù hợp cho việc xem xét các dự án đầu tư dài hạn. Các báo cáo tài chính thường được lập theo từng kỳ hạch toán (thường là năm) và do vậy đã có sự chia cắt thời gian hoàn vốn của các dự án đầu tư dài hạn thành nhiều kỳ để thuận tiện cho việc tính toán các chỉ tiêu, trong đó có thu nhập thuần tuý. Việc tính toán chỉ tiêu thu nhập hàng năm trên cơ sở so sánh giữa doanh thu và chi phí hàng năm. Có sự tách rời giữa doanh thu hàng năm với dòng tiền thực thu, giữa chi phí hàng năm với dòng tiền thực chi cho nên thu nhập hàng năm tính được cũng không trùng hợp với lượng tiền thuần tăng lên. Việc không sử dụng chỉ tiêu khấu hao các tài sản dài hạn trong việc xem xét các dự án đầu tư dài hạn cũng được giải thích tương tự như vậy. Khấu hao cũng là một khái niệm và đồng thời là một phương pháp sử dụng trong kế toán tài chính để ước tính nhằm khấu trừ dần giá trị của các tài sản dài hạn, tính toán thu nhập thuần tuý của từng kỳ hạch toán, và do vậy nó tách rời so với các luồng tiền chi ra và không có ý nghĩa gì khi xem xét lợi ích mang lại trong toàn bộ thời gian của một dự án đầu tư vốn dài hạn.

Vấn đề trọng tâm cần xem xét ở đây là nội dung của các dòng tiền chi và các dòng tiền thu liên quan đến các dự án đầu tư dài hạn.

- Các dòng chi tiền mặt: Dòng chi tiền mặt đầu tiên dễ dàng hình dung nhất là vốn đầu tư ban đầu vào các dự án. Ngoài ra, gắn liền với việc đầu tư bao giờ cũng kèm theo yêu cầu tăng lên về vốn lưu động để phục vụ cho qui mô kinh doanh sẽ lớn lên, đó chính là nhu cầu tăng thêm về tiền mặt, lượng hàng tồn kho, các khoản phải thu, ... dùng để phục vụ cho hoạt động hàng ngày. Tất cả nhu cầu vốn luân chuyển tăng lên đều phải được dự tính và phải được xem như là một phần của vốn đầu tư. Tương tự như vậy là các khoản tiền dự tính cho việc sửa chữa và bảo trì định kỳ phục vụ cho hoạt động của các máy móc thiết bị, các tài sản dài hạn khác hình thành qua đầu tư.

Tóm lại, các dòng chi tiền mặt sau đây là phổ biến ở các dự án đầu tư dài hạn:

+ Vốn đầu tư ban đầu

+ Nhu cầu tăng lên về vốn lưu động.

+Vốn cho việc bảo trì, sửa chữa...

- Các dòng thu tiền mặt: Các dòng thu tiền mặt điển hình của một dự án đó là các khoản thu nhập tạo ra từ dự án hoặc lượng chi phí tiết kiệm được từ dự án, tuỳ thuộc mục đích của dự án đầu tư. Trong quá trình hoạt động thuộc dự án, lượng vốn lưu động giảm được dùng cho các mục đích khác (hoặc dự án khác) cũng phải được xem như là thu nhập của dự án. Ngoài ra kể vào thu nhập của dự án còn bao gồm cả khoản giá trị tận dụng ước tính của các tài sản dìa hạn khi kết thúc dự án.

Tóm lại, các dòng thu tiền mặt phổ biến gồm:

+ Thu nhập thu được từ hoạt động của dự án.

+ Chi phí tiết kiệm được như là kết quả của dự án.

+ Lượng vốn lưu động được giải phóng.

+ Giá trị tận dụng của tài sản dài hạn.

Các quyết định về vốn đầu tư dài hạn dựa trên việc xem xét , so sánh các luồng tiền thu và tiền chi của các dự án đầu tư dài hạn. Có hai phương pháp thường được sử dụng để thực hiện vấn đề này: phương pháp hiện giá thuần và phương pháp tỉ lệ sinh lời điều chỉnh theo thời gian.

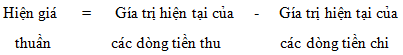

Phương pháp hiện giá thuần (The net present value method)

Hiện giá thuần của một dự án đầu tư là phần chênh lệch giữa giá trị hiện tại của các dòng tiền thu với giá trị hiện tại của các dòng tiền chi liên quan đến dự án. Hiện giá thuần chính là cơ sở cho việc xem xét và ra các quyết định đầu tư đối với các dự án đầu tư dài hạn.

Phương pháp hiện giá thuần được thực hiện qua trình tự các bước như sau:

Bước 1: Chọn lựa khoảng thời gian thích hợp để tính toán giá trị hiện tại của các dòng tiền thu và các dòng tiền chi dự tính liên quan đến dự án. Thông thường, khoảng thời gian thích hợp được lựa chọn chiết khấu các dòng tiền thu và chi là năm, phù hợp với kỳ hạch toán qui định cho các doanh nghiệp hiện nay.

Bước 2: Lựa chọn tỉ suất chiết khấu các dòng tiền thích hợp. Tỉ suất chiết khấu thường được lựa chọn là chi phí sử dụng vốn của doanh nghiệp, thể hiện yêu cầu sinh lợi tối thiểu đối với dự án nhằm bù đắp đủ chi phí của các loại vốn huy động cho dự án.

Bước 3: Dự tính các dòng tiền thu và các dòng tiền chi của dự án.

Bước 4: Căn cứ vào đặc điểm của các dòng tiền thu và dòng tiền chi, tính chiết khấu các dòng tiền về giá trị hiện tại.

Bước 5: Xác định hiện giá thuần theo giá trị hiện tại của các dòng tiền thu và các dòng tiền chi:

Các quyết định đưa ra:

- Phương án đầu tư sẽ được chọn nếu hiện giá thuần lớn hơn 0 (hoặc bằng 0).

- Trong trường hợp có nhiều phương án để xem xét thì phương án nào có hiện giá thuần lớn hơn sẽ là phương án được chọn.

Để minh hoạ việc ứng dụng phương pháp hiện giá thuầntrong việc phân tích, phân tích, lựa chọn các dự án đầu tư, chúng ta xem xét ví dụ sau:

Công ty ABC đang xem xét so sánh việc cải tạo lại một thiết bị cũ đang sử dụng với việc mua một thiết bị mới để thay thế. Thiết bị này có thể cải tạo lại với một khoản chi phí ước tính là 20 triệu đồng, và có thể sử dụng trong 10 năm nữa với điều kiện phải đầu tư 8 triệu đồng để sửa chữa bổ sung sau 5 năm. Giá trị tận dụng của thiết bị khi hết thời hạn sử dụng là 5 triệu đồng. Chi phí hoạt động của thiết bị hàng năm là 16 triệu đồng, và các nguồn thu tổng cộng hàng năm là 25 triệu đồng.

Công ty cũng có thể bán máy cũ với giá ngang bằng với giá trị còn lại là 7 triệu đồng để mua một máy mới với giá mua 36 triệu đồng. Thời hạn sử dụng của máy mới là 10 năm, với chi phí sửa chữa cần có ở năm thứ 5 là 2,5 triệu đồng. Giá trị tận dụng khi hết thời hạn sử dụng là 5 triệu đồng. Chi phí hoạt động mỗi năm cho máy mới là 12 triệu đồng, tổng các nguồn thu hàng năm là 25 triệu đồng.

Đồng thời, ở công ty, yêu cầu sinh lợi tối thiểu là 18%/năm đối với tất cả các dự án đầu tư. Vậy công ty nên mua máy mới hay nên khôi phục lại máy cũ.

Để giải quyết vấn đề, trước hết chúng ta hãy tính toán hiện giá thuần của các phương án.

Bảng tính toán hiện giá thuần

Đơn vị tính: nghìn đồng

| Dòng tiền | Số năm | Lượng tiền | Giá trị chiết khấu | Giá trị hiện tại |

| 1. Phương án mua máy mới | 7.000 | |||

| - Thu bán thiết bị cũ | Hiện tại | 7.000 | 1,000 | 112.350 |

| - Thu tiền mặt hàng năm | 1 - 10 | 25.000 | 4,494 | 955 |

| -Giá trị tận dụng | 10 | 5.000 | 0,191 | (36.000) |

| - Chi đầu tư ban đầu | Hiện tại | (36.000) | 1,000 | (53.928) |

| -Chi phí hoạt động hàng năm | 1 - 10 | (12.000) | 4,494 | (1.093) |

| - Chi phí sửa chữa | 5 | (2.500) | 0,437 | 29.284 |

| Hiện giá thuần | ||||

| 2. Phương án cải tạo: | ||||

| - Thu tiền mặt hàng năm | 1 - 10 | 25.000 | 4,494 | 112.350 |

| - Giá trị tận dụng | 10 | 5.000 | 0,191 | 955 |

| - Chi cải tạo | Hiện tại | (20.000) | 1,000 | (20.000) |

| - Chi hoạt động hàng năm | 1 - 10 | (16.000) | 4,494 | (71.904) |

| - Chi sửa chữa | 5 | (8.000) | 0,437 | (3.496) |

| Hiện giá thuần | 17.905 |

(Các hệ số chiết khấu được tra từ các bảng tính chiết khấu liên quan)

Từ kết quả tính toán trên, ta thấy hiện giá thuần của phương án mua máy mới lớn hơn so với phương án cải tạo máy cũ (29.284.000 - 17.905.000) là 11.379.000. Kết luận là nên lựa chọn đầu tư mua máy mới.

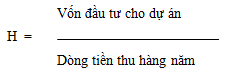

Phương pháp tỉ lệ sinh lời điều chỉnh theo thời gian (hay phương pháp tỉ lệ sinh lời nội bộ - The internal rate of return method - IRR)

Chúng ta đã biết, với phương pháp hiện giá thuần, ta sử dụng một tỉ lệ chiết khấu tương ứng với tỉ lệ chi phí vốn của doanh nghiệp để chiết khấu các dòng tiền thu và chi nhằm xác định số chênh lệch về giá trị hiện tại của chúng. Các phương án đầu tư cũng thường được xem xét theo một cách khác là xem xét theo tỉ lệ sinh lời của chúng (gọi là tỉ lệ sinh lời nội bộ hay tỉ lệ sinh lời điều chỉnh theo thời gian). Tỉ lệ sinh lời của một phương án được hiểu là tỉ lệ lợi tức thực sự mà một phương án hứa hẹn mang lại qua thời gian hữu dụng của nó, được dùng so sánh với tỉ lệ chi phí vốn của đơn vị để ra quyết định. Xét về cách tính, tỉ lệ sinh lời nội bộ là một tỉ lệ chiết khấu làm cho giá trị hiện tại của vốn đầu tư cân bằng với giá trị hiện tại của các nguồn thu dự tính của phương án, hay nói một cách khác, tỉ lệ sinh lời nội bộ là tỉ lệ chiết khấu làm cho hiện giá thuần của một phương án bằng 0.

Phương pháp IRR được thực hiện qua các bước sau:

Bước 1: Dự tính các dòng tiền thu và chi của dự án.

Bước 2: Xác định tỉ lệ chiết khấu các dòng tiền thu và dòng tiền chi làm cho hiện giá thuần của dự án bằng 0. Tỉ lệ chiết khấu này chính là tỉ suất sinh lời nội bộ (IRR) của dự án.

Bước 3: Ra quyết định lựa chọn dự án:

- Dự án sẽ được chọn nếu tỉ lệ sinh lời nội bộ của nó lớn hơn tỉ lệ chi phí vốn của doanh nghiệp.

- Trường hợp quyết định lựa chọn đối với nhiều dự án thì dự án nào mang lại tỉ lệ sinh lời nội bộ lớn hơn là dự án được chọn.

Chúng ta xem xét ứng dụng của phương pháp này qua ví dụ sau:

Công ty ABC dự tính mua một thiết bị sản xuất với giá mua là 16.950.000 đ và có thời hạn sử dụng là 10 năm. Thiết bị này sẽ được sử dụng nhằm giảm nhẹ khâu lao động thủ công, do vậy chi phí tiết kiệm được hàng năm dự tính là 3.000.000 đ. Giá trị tận dụng của máy khi hết thời hạn sử dụng rất nhỏ có thể bỏ qua.

Trước hết, chúng ta cần xác định tỉ lệ sinh lời nội bộ mà phương án mua thiết bị đem lại. Đó chính là tỉ lệ chiết khấu làm cho giá trị thuần tuý hiện tại của dự án bằng 0. Cách xác định tỉ lệ chiết khấu này như sau:

- Xác định hệ số của tỉ lệ sinh lời (H), bằng cách đem chia vốn đầu tư với dòng tiền thu được hàng năm theo dự tính. Ta có:

Với phương án mua thiết bị trên, ta có H = 16.950.000 đ/3.000.000 đ = 5,650.

- Dùng các bảng tính giá trị hiện tại để tra và tìm tỉ lệ chiết khấu (tỉ lệ sinh lời nội bộ) tương ứng của hệ số H.

Tỉ lệ chiết khấu ứng với hệ số 5,650 ở dòng n = 10 là 12%. Đây chính là tỉ lệ sinh lời nội bộ mà dự án mang lại.

Để kiểm chứng, chúng ta lập bảng tính để xem xét tỉ lệ chiết khấu 12% này có thoả mãn điều kiện làm cho hiện giá thuần của dự án bằng 0 hay không.

| Chỉ tiêu | Số năm | Lượng tiền | Chiết khấu | Gtrị hiện tại |

| C.phí tiết kiệm hàng năm | 1 - 10 | 3.000.000 | 12% | 16.950.000 |

| Vốn đầu tư ban đầu | Hiện tại | 16.950.000 | 5,650 | 16.950.000 |

| Hiện giá thuần | 1,000 | 0 |

Như vậy, dự án mua thiết bị mới sẽ được chọn nếu tỉ suất sinh lời 12% của nó lớn hơn tỉ lệ chi phí sử dụng vốn hàng năm của công ty.

Các phương pháp khác sử dụng cho quyết định đầu tư dài hạn

Các phương pháp xác định giá trị thuần hiện tại và tỉ suất sinh lời nội bộ như trên thường được sử dụng phổ biến nhất khi xem xét các phương án đầu tư vốn. Ngoài ra, một phương án đầu tư vốn cũng có thể được xem xét ở những khía cạnh khác như xem xét thời gian thu hồi vốn đầu tư hay xem xét so sánh giữa tỉ suất sinh lời trên một đồng vốn đầu tư mà phương án dự tính mang lại với tỉ suất sinh lời của vốn hiện tại của doanh nghiệp.

Phương pháp kỳ hoàn vốn (The payback method)

Phương pháp này xem xét khoảng thời gian cần thiết đối với một dự án đầu tư để bù đắp đủ vốn đầu tư ban đầu từ các dòng tiền thu hàng năm mà nó sinh ra. Khoảng thời gian này được gọi là kỳ hoàn vốn (payback period) của dự án. Kỳ hoàn vốn thể hiện tốc độ chu chuyển của vốn, do vậy các dự án có thời gian hoàn vốn càng nhanh thì càng được ưu tiên.

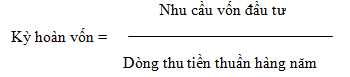

Kỳ hoàn vốn của một dự án được xác định theo công thức:

Cần chú ý khi tính toán dòng thu tiền thuần hàng năm trong công thức xác định kỳ hoàn vốn trên. Dòng thu tiền thuần hàng năm là khoản chênh lệch giữa dòng tiền thu và dòng tiên chi gắn liền với dự án đầu tư phát sinh hàng năm. Đây phải là dòng thu và chi tiền mặt thuần tuý do vậy nếu sử dụng chỉ tiêu thu nhập thuần hàng năm trong các báo cáo tài chính thì phải tính cộng thêm vào đó các khoản chi phí ước tính không phát sinh bằng tiền đã loại trừ khỏi thu nhập thuần như chi phí khấu hao TSCĐ, các khoản trích trước và các khoản dự phòng, ...

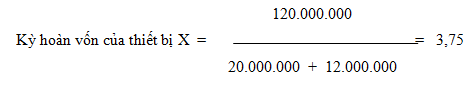

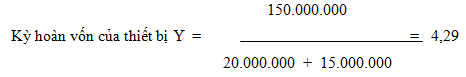

Chúng ta minh hoạ phương pháp kỳ hoàn vốn bằng ví dụ sau:

Công ty ABC đang xem xét lựa chọn việc mua các thiết bị cùng loại là X và Y. Các số liệu dự tính:

Đơn vị tính: nghìn đồng

| Chỉ tiêu | Thiết bị X | Thiết bị Y |

| Giá mua | 120.000 | 150.000 |

| Thu nhập hàng năm | 20.000 | 20.000 |

| Khấu hao thiết bị hàng năm | 12.000 | 15.000 |

Sử dụng số liệu trên, kỳ hoàn vốn đầu tư vào thiết bi X và Y được tính như sau:

Như vậy, công ty nên mua thiết bi X thay cho thiết bị Y vì thiết bị X chỉ cần 3,75 năm để hoàn vốn thay vì 4,29 năm của thiết bị Y.

Một số nhận xét về phương pháp kỳ hoàn vốn:

- Việc tính thời gian hoàn vốn sẽ phức tạp hơn khi thu nhập mang lại từ dự án là không đều nhau giữa các năm. Trong các trường hợp như vậy, vốn đầu tư ban đầu phải đựơc tính bù đắp dần lần lượt qua từng năm cho đến khi bù đắp đủ.

- Vốn đầu tư được bồi hoàn nhanh hay chậm thể hiện tốc độ chu chuyển vốn do vậy xem xét các dự án đầu tư theo phương pháp này tỏ ra thích hợp với các doanh nghiệp xem việc đẩy nhanh tốc độ chu chuyển của vốn là mối quan tâm hàng đầu, đặc biệt là các doanh nghiệp hoạt động trong tình trạng khan hiếm về vốn hoặc khó khăn trong việc huy động vốn.

- Nhược điểm của phương pháp này là bỏ qua việc xem xét đến khả năng sinh lợi của dự án đầu tư và giá trị thời gian của tiền tệ. Do vậy, các dự án có thể mang lại khả năng sinh lợi cao có thể bị bỏ qua nếu thời gian thu hồi vốn không như mong muốn của nhà quản trị.

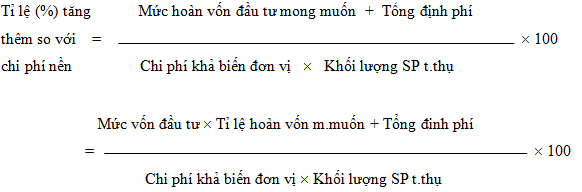

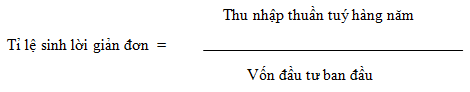

Phương pháp tỉ lệ sinh lời giản đơn (The simple rate of return method)

Gọi là phương pháp tỉ lệ sinh lời giản đơn bởi vì chỉ tiêu thu nhập sử dụng để tính tỉ lệ sinh lời theo phương pháp này chỉ là thu nhập thuần tuý của kế toán, tức là không xem xét đến giá trị hiện tại của các dòng tiền thu và chi hàng năm gắn liền với thời gian đầu tư cũng như các chi phí phát sinh không liên quan đến sự lưu chuyển thực sự của dòng tiền.

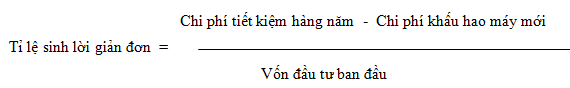

Theo phương pháp này, tỉ lệ sinh lời giản đơn được tính:

Hoặc nếu đầu tư với mục đích tiết kiệm chi phí hoạt động, thì:

Để lựa chọn các phương án đầu tư, tỉ lệ sinh lời của các phương án được so sánh với tỉ lệ sinh lời hiện tại của doanh nghiệp hoặc so sánh tỉ lệ sinh lời giữa các phương án khác nhau. Sẽ là ưu tiên với phương án mang lại tỉ lệ sinh lời cao nhất.

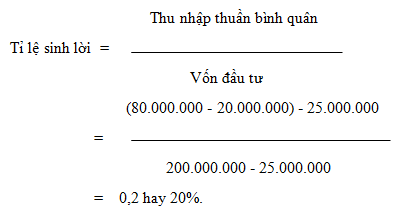

Ta khảo sát ví dụ sau:

Công ty ABC dự tính mua một máy mới cho mục đích tiết kiệm chi phí hoạt động. Các tài liệu dự tính như sau

Đơn vị tính: nghìn đồng

| Chỉ tiêu | Sử dụng máy cũ | Sử dụng máy mới |

| Chi phí đầu tư mới | - | 200.000 |

| Giá trị tận dụng máy cũ | 25.000 | - |

| Chi phí hoạt động hàng năm | 80.000 | 20.000 |

| Khấu hao máy | - | 25.000 |

Ta tính được tỉ lệ sinh lời của máy mới:

Vậy việc mua máy mới để thay thế máy cũ sẽ được lưa chọn nếu tỉ lệ sinh lời 20% này là cao hơn tỉ lệ sinh lời của vốn hiện tại của doanh nghiệp.

Tóm lại: Nhiều phương pháp khác nhau có thể được sử dụng để phục vụ cho các quyết định về vốn đầu tư dài hạn. Mỗi phương pháp được xây dựng theo những cách đặt vấn đề khác nhau về tính hiệu quả của vốn đầu tư dài hạn và đều có những ý nghĩa nhất định phục vụ cho sự chọn lựa của nhà quản trị. Phương pháp hiện giá thuần và phương pháp tỉ lệ sinh lời điều chỉnh theo thời gian là các phương pháp có xem xét đến yếu tố giá trị thời gian của tiền tệ trong quá trình tính toán hiệu quả của vốn đầu tư nên được xem là các phương pháp khá hoàn hảo và thường được ứng dụng nhiều trong các quyết định dài hạn. Phương pháp kỳ hoàn vốn tính toán khoảng thời gian cần thiết để thu hồi vốn đầu tư ban đầu, phương pháp này thích hợp cho những doanh nghiệp mà thời hạn thu hồi vốn đầu tư là mối quan tâm hàng đầu do sự hạn hẹp về vốn hoặc để hạn chế rủi ro từ môi trường kinh doanh. Sau cùng, phương pháp tỉ lệ sinh lời giản đơn có thể được sử dụng để tính toán và so sánh tỉ lệ sinh lời trên một đồng vốn đầu tư mang lại từ các dự án đang xem xét hoặc so sánh với tỉ lệ sinh lời hiện tại của doanh nghiệp. Quyết định về vốn đầu tư dài hạn thường là các quyết định phức tạp, nhiều phương pháp xem xét vốn đầu tư được xây dựng nhằm tăng cường khả năng lựa chọn của nhà quản trị.